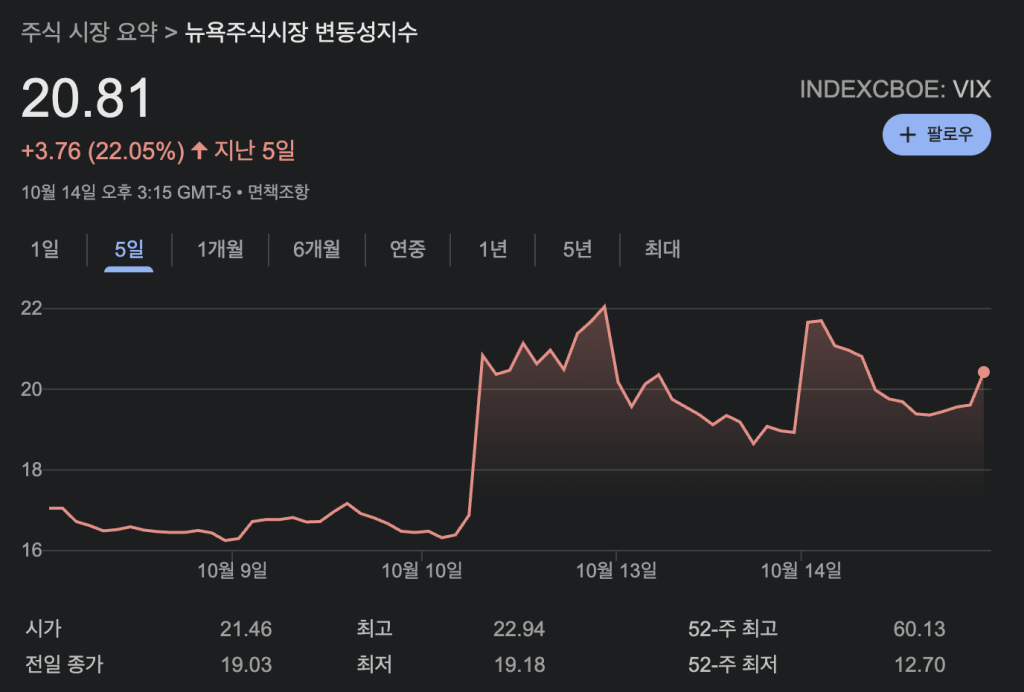

뉴욕증시가 급락한 날, 저는 차트보다 먼저 VIX 지수를 봅니다. 바로 CNN의 공포탐욕지수(Fear & Greed Index)와 변동성 지표 VIX예요. 이번에도 두 지표는 동시에 ‘불안’을 가리켰고요. 그렇다면 이 신호를 투자 전략으로 어떻게 바꿔야 할까요.

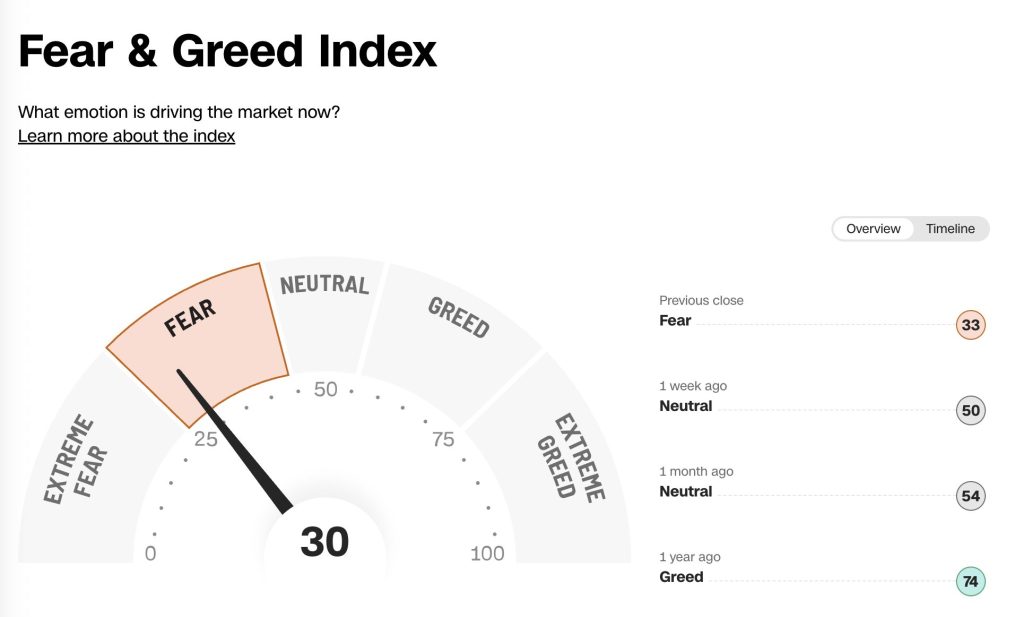

공포탐욕지수 29점: 의미와 한계

공포탐욕지수는 시장의 ‘기분’을 0~100으로 수치화한 심리 온도계예요. 최근 수치가 29로 내려왔어요. ‘공포(Fear)’ 구간이에요. 과도한 비관은 저가 매수의 신호로 해석되곤 해요. 하지만 단순히 점수 하나로 결론 내리면 안 돼요. 이 지표는 펀더멘털이 아니라 심리를 반영해요. 추세 전환의 ‘가능성’을 암시할 뿐, 타이밍을 보장하진 않아요.

| 구간 | 해석 |

|---|---|

| 0~24 (극한의 공포) | 과매도 가능성↑, 급반등 빈번 |

| 25~44 (공포) | 단기 불안정, 저가 매수 탐색 |

| 45~55 (중립) | 방향성 모호, 관망·리밸런싱 |

| 56~74 (탐욕) | 낙관 과열, 분할 차익 고려 |

| 75~100 (극한의 탐욕) | 과열 경고, 변동성 확대 경계 |

VIX 20선 돌파: 변동성의 의미

VIX는 S&P500 옵션시장이 기대하는 30일 변동성을 나타내요. 보통 20을 넘기면 시장은 긴장 상태로 봐요. 이번 급등은 ‘가격 하락’ 자체보다 ‘불확실성’이 커졌다는 뜻이에요. 변동성 급등은 공포가 피크아웃될 때 빠른 되돌림을 만들기도 하지만, 뉴스 한 줄에 추가 급등이 나올 수도 있어요. 즉, VIX만으로 반등 시점은 알 수 없어요.

| VIX 레벨 | 일반적 해석 |

|---|---|

| ~15 | 안정 구간, 추세장 선호 |

| 15~20 | 경계 구간, 스윙 확대 |

| 20~30 | 공포 구간, 급등락 잦음 |

| 30+ | 패닉 시그널, 과매도 반등 빈번 |

두 지표를 합쳐 읽는 법

공포탐욕지수 30 이하 + VIX 20 이상은 ‘심리적 저점 탐색’ 구간으로 자주 겹쳐요. 하지만 ‘얼마에 사느냐’보다 ‘어떻게 나눠 사느냐’가 중요해요. 한 번에 들어가면 변동성을 그대로 맞아요. 분할매수, 현금 비중, 손실 허용 범위를 미리 정하는 쪽이 결과가 안정적이었어요.

| 상황 | 전략 힌트 |

|---|---|

| FGI ≤ 30 & VIX ≥ 20 | 분할매수 시작, 손절·리밸런스 룰 고정 |

| FGI 20대 지속 | 추가 분할, 섹터/스타일 분산 |

| FGI 반등 & VIX 하락 | 비중 유지, 수익 구간 분할 청산 |

| 뉴스 리스크 재확대 | 현금 재확보, 헤지(옵션/역상장·변동성) |

실전 체크리스트 7

복잡한 장일수록 체크리스트가 단순해야 실수가 줄어요. 저는 아래 순서대로 확인해요. 빠뜨리면 바로 메모해요. 기록이 나중에 포지션을 지켜줬어요.

| 항목 | 확인 포인트 |

|---|---|

| 1. 자금 배분 | 현금 30~50% 범위 유지 여부 |

| 2. 분할 계획 | 횟수·간격·규모 사전 고정 |

| 3. 손실 한도 | 포지션·계좌별 최대 손실% |

| 4. 섹터 분산 | 빅테크/반도체/필수소비/헬스케어 등 |

| 5. 헤지 수단 | 역상장·현금·옵션(경험자) 준비 |

| 6. 뉴스 리스크 | 관세·규제·실적 캘린더 체크 |

| 7. 퇴로 설계 | 익절·손절·시간 손절 기준 확정 |

단기·중장기, 관점 나누기

같은 지표도 투자 기간에 따라 쓰임이 달라요. 단기라면 VIX 급등·급락 패턴을, 중장기라면 FGI의 과열·침체 사이클을 더 중시해요. 단기 매매에 익숙하지 않다면, 섣부른 변동성 추격 대신 ‘시간분산’이 안전했어요.

| 관점 | 활용 포인트 |

|---|---|

| 단기(일~주) | VIX 급등 후 이틀 내 변동폭 축소 관찰 |

| 스윙(주~월) | FGI 20대 체류 기간 + 반등 신호 확인 |

| 중장기(분기+) | 펀더멘털·현금흐름·밸류에이션 재점검 |

레버리지·변동성 상품 주의점

레버리지·변동성 ETF는 ‘방향’보다 ‘구조’를 먼저 이해해야 해요. 일간 복리, 선물 롤오버, 콘탱고·백워데이션 같은 구조적 요인이 장기 수익률을 잠식할 수 있어요. 단기 헷지·전술적 대응에 맞아요. 장기 보유는 설계 취지와 어긋날 때가 많았어요.

| 상품 유형 | 주의 포인트 |

|---|---|

| 레버리지 ETF | 일간 추적·변동성 드래그 |

| 인버스/역레버리지 | 방향성 반대·추적 오차 |

| VIX 선물 ETF | 롤오버 비용·만기 구조 |

매수·매도 룰, 숫자로 고정하기

감정은 파도처럼 오고 가요, 숫자는 남아있어요. 저는 매수·매도 룰을 숫자로 고정해요. 예를 들어 FGI≤30에서 4회 분할, -8% 리스크 컷, 반등 시 진입가 대비 +8%·+15%에서 일부 청산, 이런 식이에요. 룰을 지키는 확률이 수익곡선을 결정했어요.

| 루틴 | 예시 규칙 |

|---|---|

| 분할매수 | FGI≤30 시작, 5거래일 간격 4회 |

| 리스크 컷 | 종목별 -8% 또는 논리 붕괴 시 즉시 |

| 익절 분할 | 평단 대비 +8% 1차, +15% 2차 |

| 재진입 | FGI 재하락 또는 지지선 재확인 |

결론: ‘공포’를 절차로 바꾸면 흔들림이 줄어요

공포탐욕지수와 VIX는 방향을 맞추는 도구가 아니라, 행동을 단순화하는 도구였어요. 숫자가 아니라 절차로 번역하면, 뉴스가 커질수록 제 투자는 오히려 조용해졌어요. 이번 공포 구간에서도 저는 같은 순서를 반복할 거예요. 현금 확인 → 분할 설계 → 리스크 컷 고정 → 섹터 분산 → 헤지 점검 → 익절 계획. 시장은 매번 다르지만, 제 절차는 같았어요.

빗썸 10월 역대급 신규 이벤트, 내돈 0원으로 비트코인 7만원 받는법

유튜브 ‘공유 구독’ 괜찮을까? 겜스고 1년 써보고 느낀 장단점 솔직후기

아래 쿠팡 검색창에서 최저가를 직접 검색해보세요!